年初来の市場乱高下は経済危機の前兆か

年初早々から大波乱に見舞われた株式市場は、1月22日に至ってようやく急反発、1月末には半値戻しまで回復したものの、先行き不安は収まっていない。

日本のみならず、世界の株式市場、為替市場、原油市場の乱高下を実体経済が危機(急速に訪れる深刻な不況)に陥る前兆と見るべきか、単なる投機筋の悪戯であって世界全体の景気に大きな悪影響はないと判断すべきか、考えてみたい。

大不況の再来は心配無用

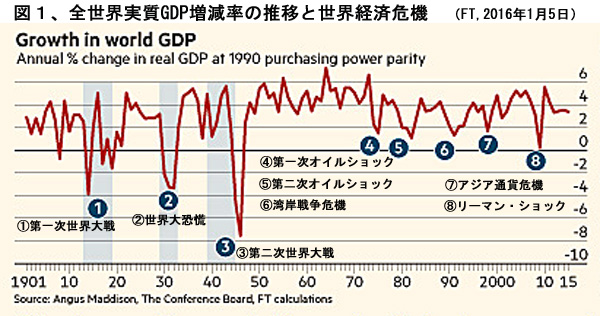

1月5日のFinancial Times誌に発表された高名なエコノミストであるマーチン・ウルフ氏による“Why global economic disaster is an unlikely event”は参考になる。市場の混乱が実体経済の大不況に繋がるかどうかは主要国政策当局のマネジメント能力次第で決まるが、この能力は近年ますます高まっており、当面大不況の再来を心配することはない、というのが結論である。同氏によれば、世界経済は1946年以降70年間実質マイナス成長に陥った年は1年もない。それ以前の20世紀前半には3回もあった(図1)。

1945年以前の不況時には実質GDPが5~9%も減少したが、最近5回の不況ではリーマンショック時でも0%ぎりぎりのプラス、他の4回は1%内外のプラス成長で凌いでいる。

これは各国政府の学習効果の成果であり、人類の政策対応能力は間違いなく進化している。

リーマンショック対策として採られた米・中・欧・日の中銀による流動性過剰供給がインフレを齎すと説くアナリストも多いが、現実は真逆であり、日本以外でもデフレが懸念されている。

もう一つ指摘されているのは、金融リスク、ことに中国を初めとする新興国の市場マネジメント能力不足への懸念である。確かに中国については、実体経済は若干の減速に過ぎないにもかかわらず、市場との対話能力が未熟であるために、危機感が増幅されている面は否めない。したがって、もし起こるとすれば、次回の世界不況は米国発のリーマンショック型ではなく、1998年のアジア経済危機に近いものとなろう。

新常態へ移行する過渡期の混乱は不可避

今年の世界経済は中国の新常態への移行を軸に後退し、実質GDPの成長率は3%程度に落ち込むものと予測されている。

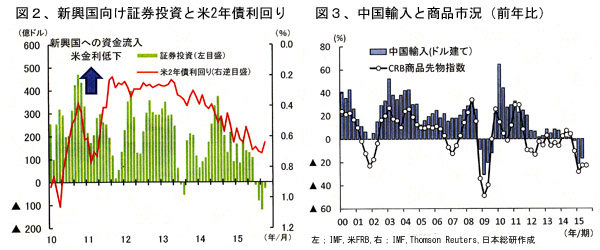

新興国経済減速の背景には、2000年代の高成長を支えてきた3つの要因の消滅にある。具体的には、①新興国に輸出市場を提供してきた米・中の輸入が減少、②先進国とりわけ米国から新興国への資金流入が逆流(図2)、③中国の爆買いでで高価格を保持してきた石油・鉱物資源など第一次産品市況下落(図3)に要約される。

昨年から顕著となった新興国への投資減退、中国の資源輸入減の基調は今年も続くことは間違いなく、世界経済全体の成長を押し下げる。

しかしながら、中国などの新興国が外資には大きく依存せず、これまでのインフラ投資や製造業中心の経済から消費・サービス業中心の経済へ移行するのは、世界経済全体にとっても望ましい方向であり、過度に悲観視することはない。フィリッピンやインドネシアなどは内需中心で高成長を実現している新興国も多い。

日本経済不振の核心は民間需要の不足

このように世界経済の成長減速が大きな世界同時不況に繋がる懸念はまずないが、わが国経済固有の問題は別にある。アベノミクス4年目に入ったわが国の経済は冴えない。実質GDPはこの間に2.4%、年率では0.8%弱増えただけである。一人当たりGDPではG7の中でイタリアを若干上回るだけの低位に落ち込んだ。

ウルフ氏の日本経済診断によれば、問題の核心は民間需要不足にあり、政府がとるべき施策は民間部門の慢性的な貯蓄過剰に真正面から切り込むことである。わが国では民間、特に企業部門の構造的な貯蓄過剰の存在が、政府を赤字財政に向わせて公的債務が膨らんでいるが、アベノミクスはこの根底にある現実を認識していない、と手厳しい。

要するに、供給面ではなく、需要の喚起が重要であるという指摘である。

筆者も同感であり、需要の喚起にはアベノミクスの三本目の矢として掲げられている成長戦略に期待するしかないが、これまで何一つ観るべき成長政策が見当たらないことが最大の問題である。

政府は既得権益にしがみついて反対を唱える声が大きい業界から順に新規参入の自由化を進めるべきである。

医療分野における①株式会社の病院経営参入自由化、②混合診療の全面解禁といった岩盤規制の撤廃や、労働市場における同一労働・同一賃金の実現といった目玉となる政策が一つでも具体化すれば、需要を刺激し生産性が向上して、年率2%程度の実質成長が軌道に乗る可能性は残っている。

(2016年2月5日、日本個人投資家協会機関誌「ジャイコミ」2016年2月号所収)