コーポレートガバナンス元年から一年(下)~社外取締役を考える

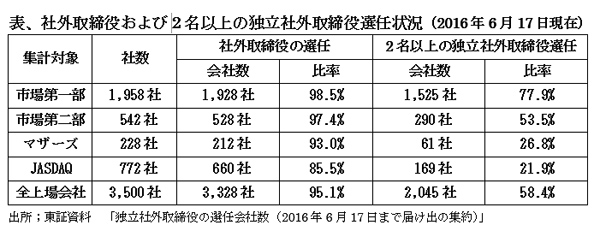

コーポレート・ガバナンス・コード(CGコード、企業統治指針)が導入されてから1年で、全上場会社の95%強が社外取締役を選任し、その総数は6,000人を超える規模(取締役総数の2割強)に急増した。これを評価して、2016年度は「社外取締役元年」となるとも言われている。

独立社外取締役の数はまだ不十分

社外取締役の数はCGコードの狙いどおりに充実したので、今後は質の向上に重点を移すべきといったメディアの論調も見られる。

ところが、数についても、下表に示したとおり、2名以上複数の独立社外取締役を選任している上場会社の比率は、東証一部上場では77.9%とそこそこ高いが、東証二部では53.5%、マザーズやJASDAQでは20%台とまだまだ低い。独立性のない社外取締役はそもそも無意味であり、独立社外取締役の充実が必須である。

社外取締役数で気になるのは、2014年の会社法改正によって新たに導入された「監査等委員会設置会社制度」である。この制度については種々の評価がなされているが、人気が高く、すでに600社以上の上場会社が移行を完了、来年には1,000社を超えるものと見込まれている。

従来の監査役会設置会社であれば、CGコードにコンプライするには、最低でも社外取締役2名+社外監査役2名の計4名の社外役員が必要であったのに対し、新設の監査等委員会設置会社では社外監査役は不要となり、最低2名の(独立)社外取締役を確保すればよくなった。

移行の最大の誘因が「社外取締役候補者の確保が困難な状況下での社外役員数の節約効果」に着目したものであるとすれば、聊か問題である。もっとも、移行会社は例外なく、ガバナンスの強化を移行の理由として掲げているので、移行理由の実態は藪の中である。

厳密な独立性の確保が不可欠

CGコードでは社外取締役に独立性を要請しているが、その基準については「取締役会は、金融商品取引所が定める独立性の基準を踏まえ、独立社外取締役となる者の独立性をその実質面において担保することに主眼を置いた独立性判断基準を策定・開示すべきである」と全面的に会社側の判断に委ねている。会社法でも「旧役員・旧社員や親会社からの派遣者などについては株主に配布する参考書類に記載する」ことを要求しているのみである。

問題は取引銀行や主要取引先の役員またはその経験者などであり、これを厳密に規制すれば、取引のない銀行や企業からの候補者選定に限定されて、銀行の役員はぼぼ全員が不適格となる。

弁護士の場合には、会社の不正事案ではその会社を擁護しなければならない立場にあり、同一会社の顧問弁護士と社外取締役は本来兼務し得ない。

また、複数の上場会社の社外取締役を兼務する場合には、利益相反の可能性があるので、同一業種や関連業種での兼務には問題がある。

上に掲げた独立社外取締役の数と比率は、上場会社から東証への自己申告ベースでの独立性判断に基づいているので、ISSなどの投資助言会社の基準で判定すれば、おそらく半減するものと推測される。投資家にとっては、選任時に一人ずつの前歴などを具体的に調べて判別する以外に対応策はない。

社外取締役の役割は会長・社長の選解任が主

CGコードは独立社外取締役の役割・責務の一つとして「①自社の持続的成長と中長期的な企業価値の向上を図る観点から助言を行うこと」を第一に掲げ、社外取締役の導入を資本利益率(ROE)の底上げにまでに結び付ける「攻めのガバナンス」といった見方も拡がっている。このように社外取締役を自社の経営アドバイザーとして活用し、報酬はその対価と考えている会社も多い。

次いで「②経営幹部の選解任その他を通じての経営の監督、③会社と経営陣・支配株主等との利益相反の監督、④独立した立場での少数株主をはじめとするステークホールダーの意見を取締役会に反映させることの計4点を独立社外取締役の責務としている。

社外取締役が経営への助言を行うのは当然ながら、この助言機能を独立社外取締役の第一の使命と認識するのは、やはり間違っているのではなかろうか。経営への助言が必要であれば、アドバイザリー・ボードを設けたり、コンサルタントと契約をすれば済むことである。

社外取締役の役割の基本は監督機能、とりわけ社長・会長の選解任に当たって取締役会での主導的な働きが期待されていることにあると、筆者は考えている。

筆者が10年間社外取締役を務めたスイスの中堅上場銀行の取締役会は、経営執行側を代表する会長と社外取締役9名の計10名で構成されていた。毎月開かれる定例会では、経営側からの業績報告などを聞くだけで、真剣に議論を闘わせたのは、会長と社長の交代人事議案だけであった。

その会長がイタリア政府から刑事訴追された際には、当事者である会長を外して、社外筆頭の副会長が見事に会を取り仕切って対応策をまとめた。このような形での社外取締役としての役割遂行が重要ではなかろうか。

一方、不正会計とガバナンスの問題で揺れた東芝は次のような状態であったと文藝春秋8月号が指摘している。

「見せかけのガバナンス改革の裏で、醜い権力闘争があった。委員会設置会社になる前の流れに従えば、次の社長を決めるのは岡村氏であった。しかし、委員会設置会社への移行でこの慣例が破られた。次の社長を決めるのは指名委員会の役割になり、その指名委員会は社外2人、社内1人の取締役で構成されていた。社内の一人は西室氏で、あとの2人は西室氏と懇意な人物だった。つまり、西室氏は東芝を委員会設置会社にすることで、社長の指名権を岡村氏から奪ったのだ。権力の源である人事権を奪われた岡村氏は悔し涙を流したという(文藝春秋8月号p152~153)の記述を一部省略。2003年当時の東芝の社長は岡村正氏、会長は西室泰三氏」。

さらに、3名の社長が刑事訴追された後の人事構想についても西室氏が中心となって精力的に動いており、社外取締役の影は薄い。長老支配の悪習を改めて、わが国に社外取締役支配の企業文化が根付くには百年河清を待つしかないのであろうか。

社外取締役には株主目線を期待

金融庁がガバナンス強化に乗り出した背景には、現在の取締役制度が「経営者の主観で運営されており、実効性の高い監督がなされていない」という危機感がある。高度成長期までのわが国では、この監督機能の一部をメーンバンクや労組が果たしてきた面がある。この間に米国では銀行や労組に代わって、ステークホールダー全般の声を経営に反映させるべく、社外取締役が株主目線で経営を監視する役割を引き受けるシステムが出来上がってきた。

わが国でも経営の規律を取り戻すために、米国流の社外からの監視機能を積極的に取り入れようというのが、CGコードの基本姿勢である。その実効を期するためには、社外取締役には経営者が直接対話をする機会がほとんどないステークホールダー、とりわけ個人株主の立場からの発言を期待したい。

ところが、株主としての利害はその会社の株式を保有していて初めて実感できるものである。この観点から、社外取締役の持ち株数:0は容認できない。

このような考察から、今後の改定時にCGコードに追加して盛り込んで頂きたい東証への5つの提言を下記にとりまとめた。

① 独立社外取締役の数は取締役会定数の1/2以上または最低4名以上とする。

② 独立社外取締役の独立性を担保する要件を厳格に定める。

③ 社外取締役の経営助言機能は当然のこととして外し、監督機能、ことに会長・社長の選解任機能に最重点を置くものに改める。

④ 相談役、顧問、名誉会長などの称号を取締役経験者へ与えることを禁止する。

⑤ 独立社外取締役の責務として、多くのステークホールダー、ことに個人株主目線での監視機能の強化を謳い、全取締役に自社株保有を義務付ける。

(日本個人投資家協会 副理事長 岡部陽二)

(2016年7月27日付発行、日本個人投資家協会 機関紙「ジャイコミ」2016年7月号所収)