邦銀現法の「主幹事」遂行能力に遜色なし ~自己責任に基づく自由な競争と参入の実現を~

要旨

本来、あらゆる規制から自由であるべきユーロ資本市場において、わが国金融機関の現地法人には、わが国独自の事情による制約が課さられているが、これは必ずしも国民経済的利益に適うものではない。本邦企業の最も効率的な海外資金調達というナショナル・インタレストを追求、国際金融市場におけるわが国金融機関全体の地位向上を実現するためには自己責任原則による自由な業務遂行を、邦銀系現法にも認める必要があろう。

わが国金融機関の現地法人が展開する国際証券業務の理念は長期金融の分野においてユーロ資本市場を中心とするヨーロッパの資本市場が持つ便益を現地金融機関と同一のレベルで、顧客に提供する点にある。邦銀系現法と証券会社現法とは、友好的競合関係のもとで切磋琢磨しつつ、わが国金融業全体の発言力を高めることが理想と考えられる。今年6月末とりまとめられた金融問題研究会の報告はこの観点から問題を的確に指摘しており、賛意を表するとともにその趣旨が早期に実現されることを願う。

「自由競争」の実現を

わが国金融機関の現地法人が、わが国企業の資金調達に資することを使命として、ユーロ資本市場に設立されて以来、すでに6年以上が経過している。その間、わが国独自の事情から種々の制約が邦銀系現法の業務に課せられてきた。

にもかかわらず、二、三の現地法人は欧米の有力マーチャントバンクと比肩すべき証券業務遂行能力を備えるまでに至っている。当社もユーロ資本市場における証券業務を1973年5月に開始して以来、このような制約下にあって可能な範囲での業務展開を図ってきた。

しかしながら、本来自由であるべきユーロ市場において、わが国国内法規制の海外への適用から、現地における業務展開に制限が加えられてきた現実には、常々大きな疑問を覚え、欧米の同業者と互角対等に競争しえない諸制約にいらだちを感じてきた。その点、金融問題研究会報告書提言の骨子となっている自己責任原則による自由競争の実現という考え方に賛意を表し、これが早期実現を希望する次第であるが、部分的にわが国金融機関の現地法人の存在意義、その業務遂行能力および実績につき、当地における実態が十分に反映されていない点も散見される。

以下、現実に海外証券業務に携わるものの一員として、わが国経済の国際化のなかで、真のナショナル・インタレストを満たすためにはいかなる点に留意すべきであるかという観点から、報告書中、国際証券業務にかかわる箇所に絞り、①適正な競争原理導入の進め方②邦銀現法の業務遂行能力の実態③米銀系欧州現法に課せられた規制との差異に分けて各々の方向から若干のコメントを試みた。

注(1)ここで「わが国金触機関の現地法人」、あるいは単に「邦銀系現法」とは、ヨーロッパにおいて

証券策務を営む邦銀系マーチャントバンクを意味する。

(2)金融問題研究会報告書からの引用については『 』で表示した。

(3)以下、金融問題研究会報告書を、単に「報告書」と略称する。

都銀系現法と証券会社の適正競争を

邦銀系現法、証券会社のいかんを問わず、その国際証券業務の目的は国際資本市場における資金調達の効率化、多角化にあると考えられる。また、この目的達成のためにはわが国企業の資金調達を支援する邦銀系現法および証券会社自身が、十分な業移遂行力および国際競争力を備えなければならないことも自明の理である。

日本製の垣根を持ち込む愚

この点を報告書は的確に把握し、『我が国企業を含めて全ての金融機関の顧客が、進出先国における制度、慣行のもとで自由に行動し、また、これを支援する各層の金融機関も自由に活動している』市場において『わが国金融機関が、国際業務を順調に進展させて行くためには、わが国のような制約の多い金融市場における場合とは異なり、自由な市場にふさわしい行動をとる必要がある』と述べている。なぜならば、自由な競争と参入が認められている国際金融市場においては邦銀系現法と証券会社とのイコール・フッティングを認め、相互間の適正な競争を可能としない限り、わが国金融業全体の効率化はありえないからである。

また、国際証券市場において、わが国証券会社はすでに十分な実績をあげ、その業務基盤も固まっている現在、自由競争原理および自己責任の原則を導入することは、わが国証券会社の国際業務分野における一層の経営効率化、ひいてはわが国企業全体の海外資金調達の多様化、合理化に繋がるものと確信する次第である。

ご記憶の方も多いと思うが、本年8月17日付日本経済新聞に掲載された米国最大手証券会社メリル・リンチ社シュライアー社長に対するインタビュー記事のなかで、同社長はアメリカにおける銀行と証券の垣根問題に触れ、「銀行、証券の垣根をとり外すのが現実的な解決策だ。その場合、銀行も米国証券取引委員会の管轄下に入るなど対等な土俵をつくり、そこで競争すべきだ」と答えている。自己責任原則に基づく自由競争のもとで、業容を拡大している米国証券会首脳の考えを象徴するものとして極めて興味深い。

わが国の場合、大手証券会社はすでにメリル・リンチ社をその実力において凌駕している現在、むしろわが国証券会社側よりイコール・フッティング、垣根とり外しの主張がなされて然るべきではなかろうか。ユーロ資本市場といった本来垣根のまったく存在しない自由市場に日本製の垣根を持ち込んで肘を張り合うことの愚かさを、当地においてはわれわれのみならず、証券会社現法のマネジメントも等しく痛感しておられるところであろう。

わが国企業に不利益

さらに、邦銀系現法が着実にその業務遂行能力を涵養してきた現在、現行のような「わが国独自の制約」を課すことはわが国企業の資金調達形態をゆがめる懸念さえ生じている。

第一に、わが国企業による公募外債について邦銀系現法が幹事として参加する場合には証券会杜を上位幹事としで参加させるべしとの制約から、邦銀系現法は『公募債主幹事となり得ない』こととなる。このような条件の下においては、邦銀系現法は公募債主幹事たる実力を備えながらも、本邦企業の外債を私募債の形態で行なわざるをえない。この結果、本来発行を最も有利にするための発行テクニックの観点から決定されるべき公募、私募の選択が、行政指導という経済外的要素により拘束されることとなる。

また、邦銀系現法が、公募債主幹事たりえないことから、やむをえず外国の証券会社に主幹事の座を占められ、このために発行条件の決定、あるいは発行関係書類作成の過程において発行会社が不必要なまでの譲歩を強いられる実例も出ている。『我が国が自ら課している行政上の制約』が、外国証券会社を利し、翻って発行会社であるわが国企業に不利益をもたらすという本末転倒の事態を招来しているといえよう。

第二に、『銀行業務と証券業務を兼営する我が国金融機関の現地法人設立に関して一部制限が設けられている』ことである。このため、邦銀系現法は、発行市場によってはその顧客のニーズに応えられないケースが多発しており、本邦企業の資金調達に当たっての市場選択の柔軟性を損なっている。

また、ユーロ資本市場においては債券発行とローン形式での借入の間に実質的な差異はほとんどなく、常に互換性があるので、証券会社現法、邦銀系現法ともに双方の業務を手掛けることができなければ一人前のマーチャントバンクにはなりえない。

上述のような諸制約は、本邦企業の資金調達の多角化およぴ効率化を主眼とする外資調達本来のあり方を歪めるものであり、ナショナル・インタレストの実硯を目的とする行政上の規則が、逆にナショナル・インタレストに反する結果を招来しているケースとなっている。

報告書にあるように、わが国金融機関の現地法人が諸外国の金融機関と現地の法律に従って対等に競争しうる条件を整えることにより、本邦企業の効率的、多角的な資金調達およびわが国金融機関の国際市場における順調な発展を図るべきであろう。

主幹事の業務遂行能力に遜色なし

報告書には、『ユーロ市場等の国際金融市場に参入する金融機関に対しては十分な業務遂行能力が求められる』と述べられている。 なぜならば『国際金融市場においては、統一的な監督機関が存在せず、その信用秩序は市場参加者の信頼関係に基づいて維持されているものである』からである。この点、私もまったく同感ながら、『十分な業務遂行能力』が具体的に何を意味するのかという点につき、当地での実情に即しで私なりの考えをここで若干述べさせて頂きたい。

主幹事の責任と機能

証券市場が、発行市場と流通市場から成り立っていることはここにあらためて申し述べるまでもない。証券引受業務を行なぅ者にとっては、発行市場において主幹事実績を積み重ねることが、業界での名声を高めるうえで最も重要である。

しかしながら、名声には、当然主幹事としての責任が伴うものであることを忘れてはならない。 その責任の第一は、発行者に対する責任である。主幹事は、流通市場の実勢を常に鋭敏に把握し、いやしくも発行者にとって不当に不利な条件を負わせるようなことのないようにする責任を発行者に対して負っている。

第二の責任は、投資家に対する責任である。当初の発行条件が市場実勢を反映した投資家にとっても妥当な条件である必要があることは論をまたない。これに加えて、ユーロ資本市場における既発債取引のほとんどすべてが、証券取引所を通さず店頭取引で行なわれている現状下では、発行後のアフター・マーケットにおいて、当該証券の流通性を確保する能力、すなわち、流通市場でのマーケット・メーキング(市場維持)機能を果たしているかどうか、これが主幹事に課せられた最も重要な責任というべきであろう。

したがって、公募債主幹事たりうるに『十分な職務遂行能力』とは、単に引受行為を遂行するに足る資金調達力のみでは不十分であり、さらにマーケット・メーキングのためのノウハウおよびその実績を含むものでなくてはならない。

ユーロ債のマーケット・メーキングには、高度なブローカー・ディーラー業務のノウハウと併せて、ディーリングに伴うリスク・テイキング方針の確立、大量取引処理のためのバック・オフィス整備などを必要とする。したがって、一朝一夕にはユーロ資本市場におけるマーケット・メーカーとして高い評価を受けることはできない。

マーケット・メーカーとしての地歩

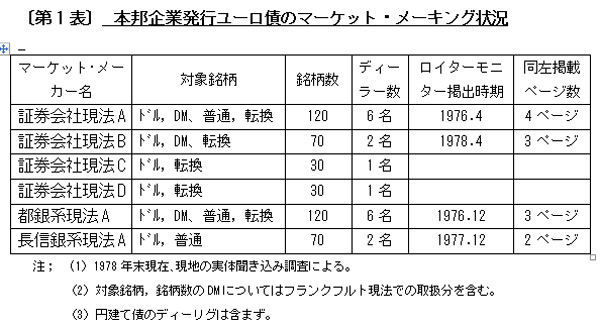

現在、ユーロ債市場における証券会社現法、邦銀系現法の本邦企業発行ユーロ債のマーケット・メーキング状況は第1表のとおりである。

(注) マーケット・メーキングとは「自らが金利動向、為替動向等の金融情勢、および投資家の投資心理等から成る市場状況を独自に判断、各ユーロ債の買い方、売り方両サイドの建値を行い、その建値により双方の取引を自己勘定にて行うこと」をいう。

第1表で明らかなとおり、ロンドン所在の邦銀系現法および証券会社現法のうち、4社が建値を間断なくロイター・モニター・テレビを通じて仲間ディーラー、機関投資家に掲出しているほか、住友ファイナンス・インターナショナルの建値はAP・DOW・NEWSを通じて日々全世界に報道されている。

住友ファイナンス・インターナショナルは、つとに流通市場でのマーケット・メーキング機能の重要性に着目し、創立早々よりディーリング業務に乗り出して、ディーラーの養成に努めてきた。また、大量事務処理体制整備のためディーリング業務のコンピュータ化も完了している。このような地道な努力の積重ねの結果として、現在では本邦企業外債および円建て外債について、当社は業界最大手のマーケット・メーカーとして確固たる地歩を築いている。

また、ロンドンにおいて老舗のディーラーのみが取得できるExempted Dealer(プロフェッショナル・ディーラーとしての永久免許)の資格を得ているのは、邦銀系現法および証券会社の中で、住友ファイナンス・インターナショナル一社である。

以上述べてきたことから明らかな事実は、ユーロ市場に参入している金融機関のなかで十分な業務遂行能力を邦銀系現法もすでに有しており、本邦企業の公募外債の主幹事を務める業務遂行力については、証券会社現法に対し何らの遜色もないということである。

米銀系現地法人の制約との比較

『アメリカの銀行系現地法人は、持株会社により設立されており、わが国金融機関系現地法人とその形態を異にしていること、銀行・証券分離の建前から、一部制約も課せられていること等の点はあるが、わが国におけるこのような形の制約は課されていない。』 わが国金融機関の証券業務を禁止している証券取引法〔以下「証取法」と略称〕が、第二次大戦後、アメリカの証券取引関係法を移入したものであることについては論を要しない。

非日系案件で実績

ところで、米国証券関係法は、自由競争と自然淘汰による証券業務の予定調和的発展を期待し、米国外における米銀系現地法人の業務活動については現地の法制に委ねている。米国内における販売活動等についてのみ、一部制約を課しているだけである。

わが国の現行証取法は、アメリカからの法制移入時においてはアメリカと同じく自由競争の考え方を基本として採用した。しかしながら、その後1961年以降の証券不況により証券会社の行為準則につき、自己責任原則に依存する法制に対する反省を余儀なくされ、1965年の証取法改正により、わが国独自の予防的指導監督行政へと変貌を遂げた。

したがって、邦銀系現法に課せられた「わが国独自の制約」は、わが国証券会社の国内における利益保護の考え方と、その予防的監督行政の考え方が結合され、海外にまで敷衍されたものということができよう。

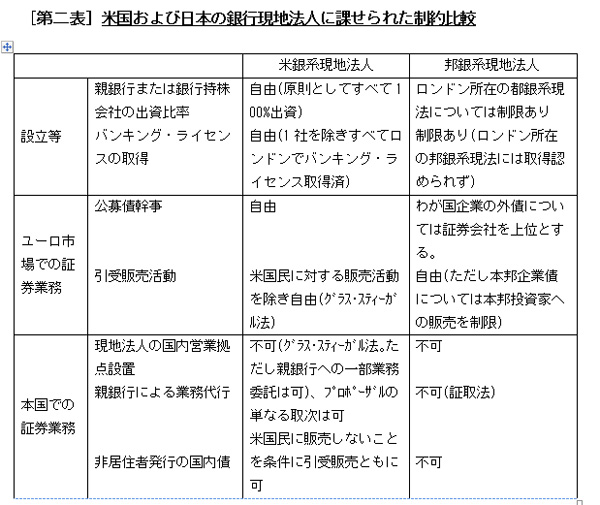

この点を明らかにするため、グラス・スティーガル法の下においてわが国金融機関同様、国内においでは徹底した銀行・証券分離を要求されている米銀の現地法人に課せられている制約と、邦銀系現法に課せられている制約を第2表にとりまとめてみた。

すなわち、第2表から明らかなように、米銀系現地法人に比し邦銀系現法に対する行政上の制約はきわめて強い。しかしながら、このような制約下においても、邦銀系現法のうち、二、三社は着実に実力を蓄え実績をあげている。

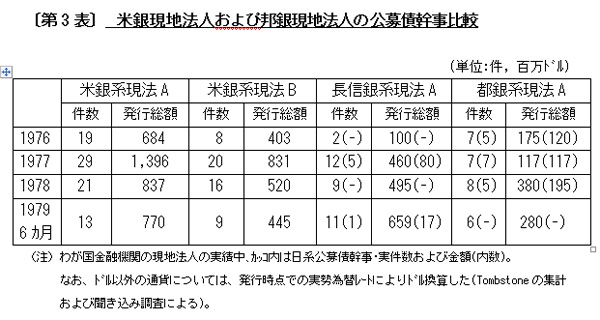

この点、報告書の『我が国金融機関の現地法人を通じて行なっている証券業務については、未だ十分な実績を挙げるに至っていない』との記述は、制約上できない本邦企業債の発行市場についてはまったくその通りであるが、流通市場においては上記に述べたように十分な実績を挙げている。また、幹事業務についても非日系債案件の分野ではかなりの実績を積み重ねてきているのが実情である。

その証左として、米銀系現地法人および邦銀現地法人のユーロ公募債幹事実績比較を第3表に示した。本年に入ってからの公募債幹事実績においては、長信銀系現法Aは11件中10件、都銀系現法Aは6件すべてが非日系案件で占められている点は注目に値する。

経済の国際化を支える

わが国経済の国際化に伴い多角化する本邦企業の資金調達を、自由競争原理が徹底している国際金融市場において、いかに効率的に進めるかという観点から、わが国金融機関の現地法人の業務発展を図ることが必要である。この点、報告書は的確に現行の金融行政における問題点を指摘している。

十分に業務遂行力を備えたわが国金融機関の現地法人の業務運営に、現地法制慣行にそぐわない制約を課すことは、本邦企業の海外資金調達力強化を阻害し、競争制限による弊害を齎すのではないだろうか。

経済の国際化は、それを支える金融の国際化なしに十分な進展を遂げられないことは自明の理である。また、効率化促進のためには、自由な市場において、自由な競争と自由な参入が自己責任原則によりなされるべきである。

現在、わが国の特殊事情から、現地法制上認められた業務を制約されている邦銀系現法に、その業務遂行力を存分に発揮させることが、わが国金融機関が一段の飛躍を遂げるために是非とも必要である。

また、わが国金融機関がその国際業務を発展させることは、以上述べたようにわが国のナショナル・インタレストにも適うものであり、国民経済的見地から、報告の趣旨が十分理解され、早急に実現されることを祈ってやまない。

「国際証券業務の現場から-金問研報告書への所感」( 住友ファイナンス・インターナショナル社長岡部陽二)

(1979年9月17日発行「金融財政事情」20頁~25頁所収)