資本課税強化は不可避~新型相続税導入の提言

日本の財政は改革の先送りで1,000兆円超の債務残高と毎年40兆円の赤字を垂れ流している。政府は利払い費用を除いたプライマリーバランス(基礎的財政収支)を2020年度に均衡させる目標を掲げ、これを国際公約にもしている。

政府は2%の実質経済成長持続を前提とした7兆円の自然増収と歳出削減9.4兆円によりこの公約を達成しようと目論んでいるが、この計画は画餅に帰する可能性が高く、結局は増税に踏み切らざるを得ない公算が大きい。この財源をどこに求めるのか、たとえば、経済同友会は「消費税を段階的に17%まで引き上げるべき」という提言を本年1月にまとめ上げている。

一方、日本では経済成長が鈍化した結果として、国民所得に対する資本のウエートが高まり、貧富の格差が拡大している。この格差是正策として、資本課税の強化を唱えるリベラル派の有識者や政治家も増えている。

所得格差の是正には資産課税の強化が必須

世界の経済格差問題を追及した著書「21世紀の資本」で注目を集めているピケティー教授は「日本経済においては消費税の引上げではなく富裕層への資産課税強化で若者世代が子育てや就職をし易い環境整備にお金を使うことが格差是正の道である」と説いている。

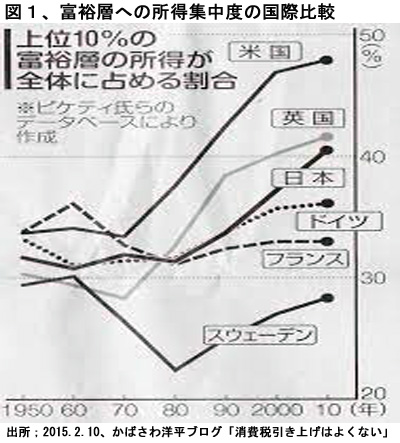

確かに総所得に占める所得上位10%の階層のウエイトを見ると、日本の集中度はすでに40%を超えている。米国でのこの層への集中度は70年代からコンスタントに拡大しているのに対し、日本では最近の30年間で急速に拡大した結果である。この集中度は独仏などの欧州主要国よりもかなり高い。(図表1)

上位10%最下限の年間所得は約576万円、1%でも1,300万円とさほど高くはなく、日本には米国の大企業CEOのようなずば抜けた大金持ちは少ない。しがって、日本の格差問題は富裕層の拡大というよりは、低所得の貧困層が厚いことを問題視すべきと説く論者も多い。

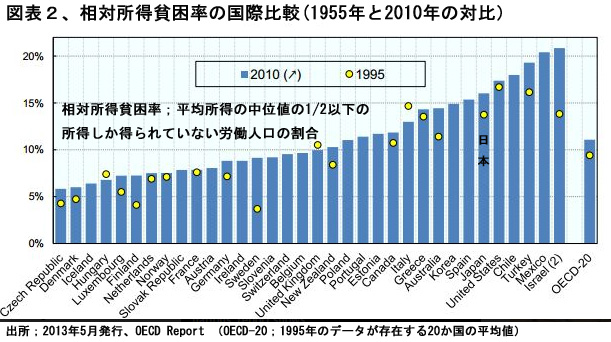

そこで、この貧困層の割合をOECDが開発した所得が中央値の半分(2010年で112万円)に満たない「貧困率」の国際比較で見ると、日本は16.1%と高い。OECD34か国中で第5位、先進国の中では米国に次いで第2位と、日本では貧困層の層が厚いのは驚きである。しかも、1985年には12.0%、1995年には13.4%であったから、最近15年間で顕著に改悪している。(図表2)

これらの統計数字から16%の貧困層への所得移転を拡大するには、上位10%といった富裕層からだけの所得再配分だけでは十分でないことが分かる。富裕層や高資産保有者の負担を増やすのはもちろんであるが、ごく一部の人の負担増だけでは不可能であり、中間層の人々を含めた負担増が欠かせない。

格差是正に向けた資産課税の強化には控除なしの新型相続税が最適

これまでの税制改革論議では、格差是正を正面から打ち出した施策は比較的希薄であったが、将来世代への社会保障機能を維持するためには、所得だけではなく資産を含めた総合的な観点からの格差是正に向けての課税対象の抜本的な見直しが不可欠である。

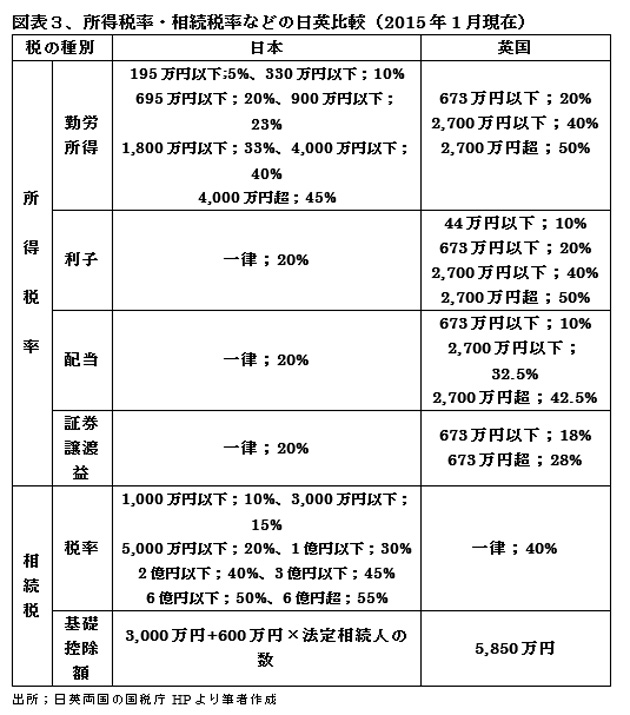

この点において、資本所得をしっかりと把握し、資産課税も重視している英国の税制は大いに参考となる。勤労所得課税は日本とほとんど変わらないが、高所得者のキャピタルゲインには28%、配当についても所得水準により最高42.5%の所得税が課せられている。相続税も一律40%と高税率である。ピケティー教授の主張する資産に対する累進課税がかなりの程度実現された税制の国となっている。(図表3)

これに対し、日本の税制では証券の譲渡益や配当については一律20%の分離課税となっており、原則として累進課税制は導入されていない。

相続税については、昭和63年以前は最高税率70%、基礎控除は2,000万円+400万円×相続人数であった。これが累次にわたり一貫して緩和され続け、昨年度までは最高税率;50%、基礎控除;5,000万円+1,000万円×相続人数となっていた。これが今年度から最高税率を55%とし、基礎控除額も若干狭められたものである。ようやく緩和から厳格化へと舵は切られたものの、45%以上の高税率が適用されるのは約5万人で、所得税納税者数5,052万人の0.1%を占めるに過ぎない。一方で生前贈与枠を拡大しているので、この改正による国の税収増も約600億円と僅少である。

増税の選択肢としての消費税には、①消費を抑制し景気を低迷させる、②逆進性が強く世代間格差の拡大を招来するといったディメリットがあり、税率を引上げても安定財源とはならない。

金融資産や不動産への資産課税には、①適正な時価評価をして含み損益にまで課税するのは技術的に困難、②国際協調ができないため資産の海外逃避を阻止できないなどの問題点が指摘されている。

これに対し、相続税を抜本改革し、基礎控除額を100万円程度にまで一挙に引き下げれば、金融資産と不動産を合わせて毎年50~100兆円の規模の相続財産創出が見込まれているので、税率は現行のままでも年間10兆円程度の増税が実現できる。

この基礎控除実質ゼロの新型相続税導入により①経済活動に大きな悪影響を及ぼすことなく、②低所得の若年層が高齢者の富裕層までも支えている現行の社会保障と税制の歪みを解消できる。

わが国では高度経済成長の帰結として、①極端な少子高齢化が実現し、②成長の成果は高齢者が保有する資産に化体して残っているものと考えられる。したがって、少子高齢化に対応するための社会保障費は、すべての高齢者が公平に負担する相続税で以って賄うのが理に適っているのではななかろうか。今こそ、「子孫に美田を残さず」の精神が肝要である。

(2015年5月12日、日本個人投資家協会発行、機関誌「ジャイコミ」5月号所収)