ココ債は株式よりハイリスク

本年初来、世界的に株価が急落、日本株も海外投資家の主導で株価の下げが止まらない。中国経済の減速による新興国経済の失速や原油価格の低迷に加えて、1月28日のドイツ銀行の赤字決算発表が市場をパニックに陥れた。

同行発行のココ債(ContingentConvertible Bonds、Cocos、偶発転換社債)と呼ばれる新型劣後債が株式に強制転換されるとの風評で大きく売り込まれ、これが株式全般の狼狽売りに拍車をかけた。同行の経営危機報道がリーマン・ショックの再来かとの危惧を金融市場に与えた影響は甚大であった。

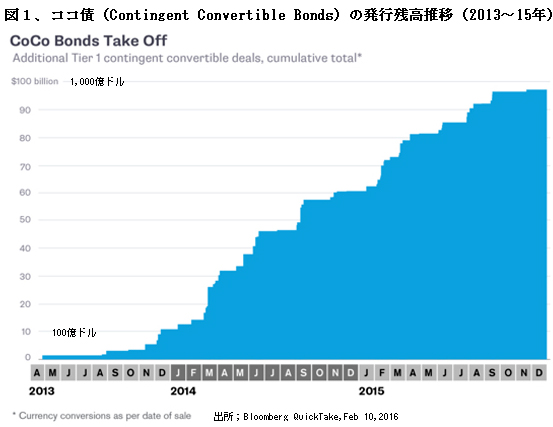

今回はドイツ銀行が赤字決算に転落した背景とこの2年間で発行残高が1,000億ドル(約11.5兆円)に急増したココ債について考察したい。

ドイツ銀行の赤字決算は収益構造の欠陥に由来

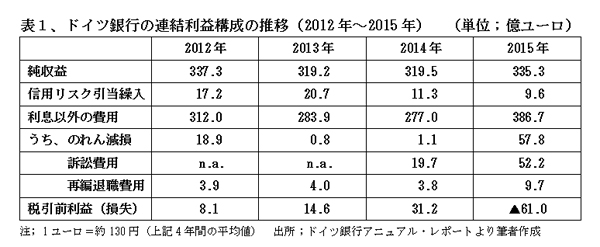

ドイツ銀行が発表した昨年度決算は惨憺たるものであった(表1)。税引前損失61億ユーロ(約8兆円)の主因は合計119.7億ユーロ(約1.6兆円)に上るのれん・無形資産の減損処理と訴訟費用、リストラ費用を一挙に計上したことにある。

同行はリーマン破綻後も8年間黒字決算を続け、名実ともに世界最優良銀行の一つとのイメージを何とか保ってきた。ただ、市場では同行決算は黒字に見せかけるためにこれまでも無理を重ねてきたのではないかとの猜疑の目で見られてきた。

同行の決算内容を眺めると、リーマン・ショックやギリシャ危機後の資金需要の落ち込みと金融規制の強化により預貸金を主体とする伝統的な金融業務からは利益を得られないので、デリバティブ取引などハイ・リスクの投資銀行業務に大きく依存して結果が裏目に出たことが読み取れる。

同行の投資銀行路線への大転換は、1998年に米銀バンカース・トラストを買収した時点から始まり、クレディ・スイス頭取の座を追われたアッカーマン氏を2002年にCEOに招いて米・英の別動隊でマーケットでのディーリング主体の自己勘定取引で儲ける異質の銀行に変質した結果の暴走といえる。明らかにこのハブリッド型の投資銀行体質が数多くの不正取引での訴訟費用の累増や無形資産の減損増による莫大な損失に繋がっている。

この損失の穴埋めをするために同行は46億ユーロ(約6,000億円)のココ債を発行していた。これはいざという時に投資家に損失を押し付ける性格のものであることから、同行の信用不安にまで広がったものである。

政府から投資家への銀行破綻リスク転嫁がココ債の狙い

ココ債の発行は2010年から欧州の大銀行を中心に開始され、最近2年間に急増して、全世界での発行残高が1,000億ドル(約11.5兆円)に達している(図1)。

ココ債は発行体である銀行の自己資本比率が予め定められた比率(現在、5.125%が一般的)を下回った場合など経営が悪化した時には、元本の一部ないしは全部が削減されるか、強制的に株式に転換される仕組み(トリガー条項)を有した期限の定めのない永久債である。

このようにココ債は、発行体が法的に破綻に至る前の段階であっても、自己資本の大幅な減少など一定の状況に至った場合には、株式転換や元本削減を通じた損失吸収条項が発動するように新しいバーゼルⅢ規制への対応策として設計されたものである。

端的に言えば、リーマン危機処理以前には“Too big to fail”と言うことで、国民の税金である公的資金で救済してきた大銀行を、今後は民間の投資家による追加資金の投入に肩代わりさせる巧妙な仕組みといえる。

ココ債は「偶発転換社債」と訳されているが、通常の転換社債は株価が上昇した際に投資家が株式への転換を選択できる仕組みであるのに対し、株価が大きく下落した際に発行体が強制的に株式への転換を強いる凶器のようなトリガー条項が定められているのがココ債である。

ココ債の仕組みは複雑過ぎて一般人には理解できない点も大きな問題である。

銀行の経営が悪化した場合に、株主だけではなく、債権者にも損失吸収力を担わせて納税者負担を回避すべきであるとの考え方は、従来のベイルアウトに対し「ベイルイン」という造語で説明されている。ベイルインが金融危機時に本当に機能するのかどうかについては疑問も呈されているが、この仕組みは債券市場に大きな構造変化をもたらしつつある。

ココ債のリスクは株式よりも大きいとの認識が肝要

ココ債の発行はバーゼルⅢ規制の実施が2年前倒しで2019年にから実施されることとなったことから、増資に代わる自己資本増強策として大銀行に急速に広がったものである。

ココ債の性格は株式よりもハイ・リスクであるため、その格付けも投資不適格とされるBB格が主体でクーポンは6~7%と高い。

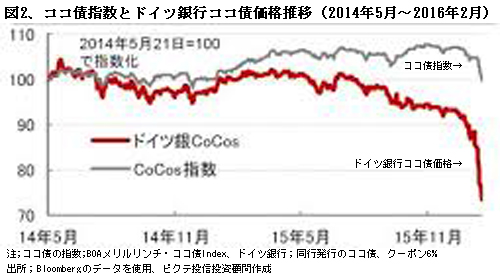

高リスクではあるものの、この高利回りと発行体が世界30位内に入る大銀行中心であるところから、機関投資家の投資対象としての人気が高まり、既発債の市場価格は極めて堅調に推移している(図2)。もっとも、ドイツ銀行発行のココ債は25%ほどの元本割れとなっており、S&Pの格付けはB格に引き下げられた。

ココ債の発行体は欧州の銀行が過半を占めていたが、最近では中国や日本の銀行も発行に踏み切っている(表2)。米銀の発行例はまだない。

中でも注目すべきは資産内容が不透明な中国の銀行の発行規模が大きいことである。邦銀では3メガ銀と三井住友信託銀行が発行している。

ココ債を個人投資家が直接購入することはできないものの、ココ債を大量に組み入れたハイ・イールド債投信は日本でも多数販売されている。

ハイ・イールド債投信への投資を頭から否定することはないが、マイナス金利の欧州や日本で6~7%もの高金利で調達した疑似自己資本を活かして、それを上回る利益を上げ得る金融取引が存在するのであろうか。通常の預貸金業務では考えられないので、ハイリスクのデリバティブ取引などにのめり込むしかあるまい。このようなビジネス・モデルを良しとする銀行株への投資を考え直すよいチャンスである。

(2016年4月8日、日本個人投資家協会機関紙「ジャイコミ」2016年4月号所収)