マイナス金利は百害あって一利なし

日銀は1月29日にわが国史上初のマイナス金利の導入を発表した。これは、昨年後半来の消費者物価の低迷とGDPの不振(昨年10~12月は実質で前期比年率換算1.4%減、15年暦年では前年比0.4%増)に加えて、年初来の急激な円高・株安に対応した政策対応とされている。

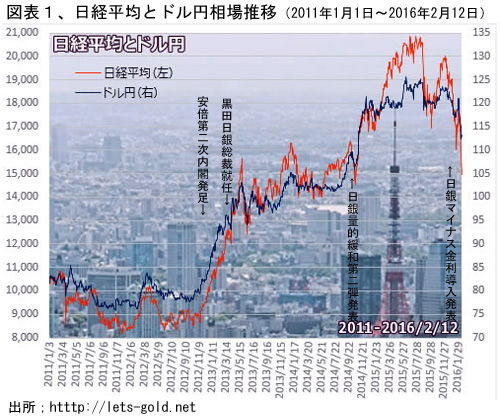

市場はこの追加緩和を好感して一旦円安・株高に動いたものの、2月に入ると大きく反転し、2月12日までに日経平均株価は年初来21%の崩落、為替相場は年初来8%の円高となった。その後は小康状態が続いているが、これで円高・株安の底を打ったとの見方は少なく、さらなる動揺を懸念する向きが多い。

今回導入されたマイナス金利の是非とその後の市場混乱を解く鍵は日銀の超金融緩和策強化とドル円相場の動きに関連性があるのかどうかという判断に掛かっている。次いで、日経平均株価を最重視しているアベノミクス第一の矢の実効性を検証しなければならない。

日経平均株価はドル円相場と連動するが、アベノミクスとは無関係

日経平均株価は過去5年間にわたって、ドル円相場の動きとほぼ完全に連動している(図表1)。これは円安により、製造業の国内回帰が進み、自動車・電機などの輸出産業の業績が好転するであろうとの期待感から日本株が買われ、円高となれば売られる市場の反応であって、明らかに為替相場に株価が追随する動きである。

リーマンショック後2012年央まで1ドル80円を割り込むような超円高が続いたのは、米・欧の中央銀行が不況対策として採った金融資産買入れによる超緩和策が自国通貨安を招来する一方、逆に緩和策に徹しなかった日本円が買われた結果であった。

この行き過ぎた円高を是正する市場の動きはすでに2012年の半ばから始まっており、2013年に入ると急ピッチで円安が進んだ。黒田日銀総裁が誕生してQEEの第一弾(2年で2%の物価上昇目標)を打ち出したのは2013年4月であるから、その効果は出たとしても半年から1年後である。その頃のドル円相場は100~105円であり、この段階までの円安はアベノミクスとは全く無関係な市場の自動反転であったと見るのが正しい。

その後、2014年10月には国債などの買入れピッチを引上げる第2段の黒田緩和が行われ、ドル円相場は125円にまで円安が進んだものの、本年2月央には110円近くの円高にまで戻った。つれて、日経平均株価も下落し、構成銘柄のうち約4割は2013年4月時点の株価水準に逆戻りしている。

黒田総裁は常々「為替相場の安定は日銀の権限でも義務でもない」と述べておられるが、制度上もまさにそのとおりであり、アベノミクスの第一の矢とも無関係と理解すべきである。為替相場に連動する株価も同様である。

筆者は為替相場の安定が経済の安定成長の大前提であり、円高にも円安にも大きくは振れないようにあらゆる手段を講ずることが何にも増して重要と考えてきた。政府・日銀が至上の国策として一体となって対応すべき為替の安定をリーマンショック後疎かにしてきたことが、わが国経済を混乱に陥れた最大の要因である。

アベノミクスでデフレからの脱却は出来ない?

アベノミクス第一の矢である金融緩和の目的は1995年来続いているデフレ(消費者物価の下落)から脱却して、年率2%のインフレの下で名目3%程度のGDP成長を金融政策で実現することにある。

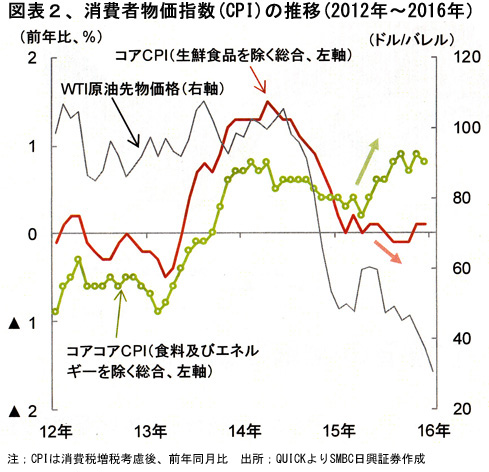

ところが、2015年年間の消費者物価指数上昇の実績は前年比0.8%、年の後半には前年同月比0.2~0.3%に落ちている(図表2)。日銀審議委員の予測値(中央値)は2016年0.8%、2017年1.8%、民間調査機関の予測はこの半分程度である。日銀自体が目標時点を4年に延ばしても2%目標の達成は不可能と見ているに等しい。

そこで、このインフレ目標2%の達成に向けて、国債などの買入れに依存した量的緩和だけでは不十分として、さらに異次元の「マイナス金利」に踏み込んだのが、今回の黒田緩和第3弾である。

伊東光晴京大名誉教授は「日銀の貨幣供給量の増加が将来の物価を上げると予想する人の多くは、実質金利の低下予想よりも、将来物価が上がり、生活が困るのではないか、という危機感を抱くかもしれない。こうした人々は日銀の推論とは反対に、それに備え、消費を切り詰めるかもしれない。そもそも、このような『人々の期待に働きかける』という発想自体マユツバものである(岩波書店刊「アベノミクス批判」p6~8より要約)」と手厳しく批判されている。マイナス金利はこの将来不安にさらに拍車をかけることとなろう。

デフレからの脱却に金融政策は機能せず

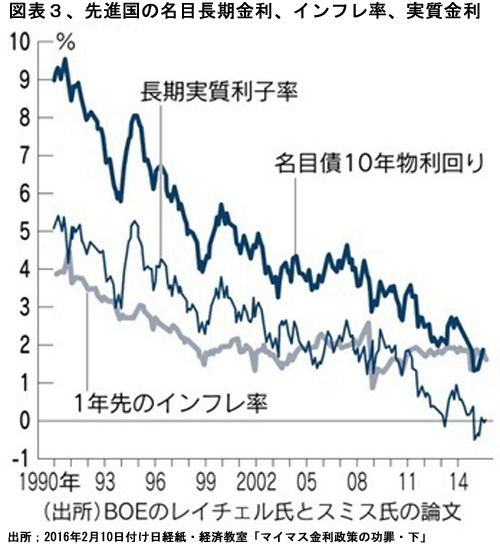

先進国経済の停滞と金利を結びつける自然利子率(完全雇用をもたらす長期実質利子率)という英蘭銀行のレイチェル氏とスミス氏が提唱した概念が注目を集めている。翁邦雄京大教授によれば、両氏が推計した先進国の長期実質金利は1990年代から長期的に低下し、最近はマイナスで、累計低下幅は4.5%に達する(図表3)。

長期実質金利の低下は名目金利の低下に加えてインフレ率も低下した結果であり、人口が増加し続ける米国を別にすれば、今後も先進国では長期的に低迷する見通しである。この自然利子率は人口、所得分配、貯蓄率、技術進歩など多くの要因に影響されるので、金融政策での人為的な操作は困難である。

このグラフから読み取れるのは、①物やサービスが溢れている先進国のインフレ率は平和が続く限りせいぜい1%台に留まる、②先進国の中央銀行が大量に紙幣を増刷し、金利を引下げ、金融資産を買入れ続けた結果、名目金利が下がり、インフレ率を差し引いた長期実質金利はマイナスとなった、という事実である。

さらに敷衍すれば、③人口減少社会では必要な通貨量は減少するにもかかわらず、中央銀行が無理に供給すると、パニックが拡大するだけで、経済成長には効かない、④マイナス金利の導入も副作用が拡散するだけでプラスとなることは何もない、という推論ができる。診断と処方のミスマッチであって、経済成長に結びつく根本的な解決策にはなっていないからである。

マイナス金利への備えは?

今回金融緩和の追加策として導入された「マイナス金利」も国債の大量購入と同様に将来の物価上昇に繋がる経路はまったく見えていない。全国の銀行は総預金655兆円(2015年末)の1/3を超える253兆円を日銀に預けているが、マイナス金利を嫌ってこの預ヶ金を中小企業への貸付やベンチャー企業への投資に振り向けるであろうか。

現段階での銀行収益に与える影響は軽微であるものの、将来のマイナス幅や適用範囲の拡大を織り込んで銀行が真っ先に考える対応策は、マイナス金利の負担をいかにして顧客に転嫁するかである。

先例として、引合いに出されるスイス、スゥエーデン、デンマークのマイナス金利は外国からの資金流入によって招来される自国通貨高を防遏するために採られた措置であり、デフレ克服が目的ではないが、自国の預金者にも多大の損害を与えている。

筆者の経験でも、為替益を期待してスイスの銀行に預けていた僅かな外貨預金を、月々差引かれる口座管理手数料などが嵩むので、先月解約したところ、解約の際には解約手数料として何と300フラン(約35,000円)をとられた。自国民の預金者からはこんなに高い手数料をとることはないのかも知れないが、日本でも銀行にお金を預ければ間違いなく目減りする時代が来るという予感は払拭できない。

もっとも、マイナス金利の導入が「貯蓄から証券投資へ」の真の転換点になれば、唯一のメリットとして評価できよう。

(2016年2月23日刊行、日本個人投資家協会機関誌「ジャイコミ」2016年3月号所収)