コーポレートガバナンス・コードの再構成 ~より現実的な対応に向けて~

安田正敏 2016-03-032月25日に書いたブログで、コーポレートガバナンス・コード(以下、「CGコード」といいます)あるいはCGコードを巡る議論は「網羅的だが羅列的」と感じると書きました。それでは、このCGコードをどのように再構成すればより理解し易く、現実的な対応もし易くなるのかという点について考えてみました。

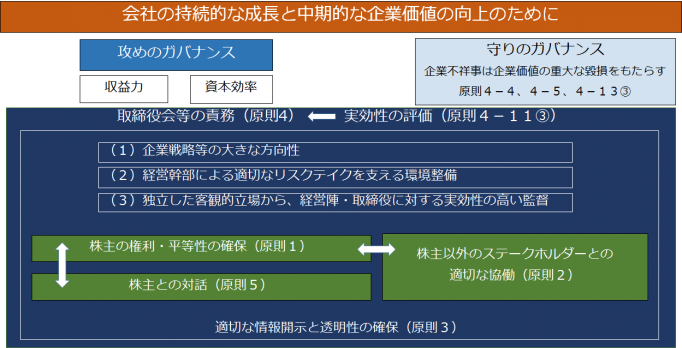

その考えをまとめたものがこの図です

1.企業集団のコーポレートガバナンスの視点

CGコードでは企業集団のコーポレートガバナンスという観点が明示的に論じられていません。会社が企業集団の親会社である場合、または企業集団の中のひとつの子会社である場合、その場合でも上場しているか上場していないかという様々な立場からCGコードを見直していく必要があると思います。

2.最終的な目標

最終的な目標は、CGコードの副題である「会社の持続的な成長と中長期的な企業価値の向上」です。まずそれをはっきりと冒頭に掲げることです。

3.攻めのガバナンス

その目的を達成するためには、「攻めのガバナンス」を実現することです。その際のキーワードは「収益力」と「資本効率」です。ここで述べるCGコードの再構成は主としてこの攻めのガバナンスについて考えられたものです。

4.守りのガバナンス

しかしながら、企業不祥事は企業価値の重大な毀損をもたらすことはオリンパスや東芝の不正会計事件で身に知らされたところです。CGコードはこの点について深く追求していませんが原則4-4、原則4-5、原則4-13③で監査役、内部監査の役割について触れています。会社が実際にCGコードに対応する場合には、この守りのガバナンスについてより突っ込んで検討する必要があると思います。特に、内部監査の重要性、企業集団である場合には企業集団の内部監査という観点が重要になると思います。

5.CGコードの再構成

それではCGコードの再構成に対する考え方を上記の図に沿って述べます。

① 取締役会の責務(原則4)

まず、取締役会の責務が冒頭に来るべきです。ここで経営者・取締役会は取締役の役割と責任は何かということを十分に議論し共通の認識を持つことが重要です。原則4では、冒頭に掲げた目的を達成するために、収益力・資本効率の向上を図るべく、

(1)企業戦略等の大きな方向性を示すこと

(2)経営陣幹部による適切なリスクテイクを支える環境整備を行うこと

(3)独立した客観的な立場から、経営陣(執行役及びいわゆる執行役員を含む)・取締役に対する実効性の高い監督を行うこと

とされています。この取締役会の責務を明確にすることで、原則4-11③の取締役会の実効性の評価とその結果の概要の開示ということが可能になります。なぜなら、ここで議論された取締役会の責任と役割と責任にたいして実効的な職務執行が行われているかということが評価可能になるからです。

この取締役の責任と役割のカバーする範囲についてはCGコードの原則1、原則2、原則3、原則5をすべて含めるべきであり、そのように明記すべきです。これらの原則を実効的にコーポレートガバナンスの中で機能させる責任と役割は取締役会を除いてありません。

② 適切な情報開示と透明性の確保(原則3)

この原則は、「会社が取締役会の責務(原則4)」をどのように考え、株主の権利・平等性をどのような方針でどのように確保し(原則1)、株主以外のステークホルダーとの適切な協働(原則2)及び株主との対話(原則5)をどのような方針でどのように行っているか、ということをすべてのステークホルーダーに開示するための方針であります。従って、CGコードの構成としては、「適正な情報開示と透明性の確保(原則4)」の範囲は、その他すべての原則を含むものであり、この点を明記すべきであると思います。

③ 株主の権利・平等性の確保(原則1)、株主以外のステークホルダーとの適切な協働(原則2)及び株主との対話(原則5)との相互関連

これらの原則は相互に関連しており、その関連性を明確に理解しておくことは重要です。まず、「株主の権利・平等性の確保(原則1)」の「考え方」のところには「上場会社は、株主を含む多様なステークホルダーが存在しており、こうしたステークホルダーとの適切な協働を書いては、その持続的な成長を実現することは困難である。」として、「株主以外のステークホルダーとの適切な協働(原則2)」を確認しています。そのうえで、「資本提供者は重要な要であり、株主はコーポレートガバナンスの規律における重要な起点でもある。」としてステークホルダーの中での株主の位置づけを明確にしているのです。

この株主の位置づけに基づいて「株主の権利が実質的に確保されるよう適切な対応を行うとともに、株主がその権利を適切に講師することができる環境の整備を行うべきである。」、また、「株主の実質的な平等性を確保すべきである。」として株主の権利の重要性を示しています。

この目的のために、「資本政策の具体的な方針(原則1-3)」、「いわゆる政策保有株式(原則1-4)」、「いわゆる買収防衛策(原則1-5)」、「株主の利益を害する可能性のある資本政策(原則1-6)」、「関連当事者間の取引(原則1-7)」などの具体的な方策が提示されています。

この場合、「株主」という言葉についてCGコードではもう少し厳密に議論すべきです。CGコードでは会社の株を現在保有している株主と、株式が譲渡可能であることを前提として成り立っている株式市場に参加する潜在的な株主の区別を明確にして議論していません。例えば、「株主の権利の確保(原則1-1)」及び「株主総会における権利行使(原則1-2)」は明らかにその会社の株を基準日時点で保有している株主についての原則です。

一方で、「資本政策の具体的な方針(原則1-3)」、「いわゆる政策保有株式(原則1-4)」、「いわゆる買収防衛策(原則1-5)」、「株主の利益を害する可能性のある資本政策(原則1-6)」などはこれから投資をして株主になるかもしれない潜在的株主、もう少し広くいうと株式市場にも影響を及ぼす施策です。CGコードに対応したコーポレートガバナンス報告書を作成する際にはこのような点にも十分注意を払うべきです。

「株主以外のステークホルダーとの適切な関係(原則2)」は、上記のように「株主の権利・平等性の確保(原則1)」に関連付けられていると同時に、「株主との対話(原則5)」の中でも十分注意を払われるべきものです。また、この中で提示されている「中長期的な企業価値向上の基礎となる経営理念の策定(原則2-1)」、「会社の行動基準の策定・実践(原則2-2)」などは「取締役の責務(原則1)」の施策として行われるべきものであると思われます。

最後の「株主との対話(基本原則5)」では、他のステークホルダーにも十分注意を払いながら、主として、最終目的である「会社の持続的な成長と中長期的な企業価値の向上」に向けて取締役会がどのような取り組みをしているかについて原則1から原則4までの状況全般について株主との対話を行うことが求められています。

以上

(一般社団法人 実践コーポレートガバナンス研究会より転載)

The Author

安田正敏

一般社団法人実践コーポレートガバナンス研究会 専務理事、(株)FPG常勤監査役

1971年 東京大学経済学部卒業、(株)日立製作所入社、1973年より(株)日立総合研究所。1978年 Institut pour l'Etude des Methodes de Direction de l'Entreprise(IMEDE、現IMD) MBA。1983年よりシティバンク、エヌ・エイ東京支店フィナンシャル・エンジニアリング部長、1988年シティ・コープ・スクリムジャー・ビッカース証券東京支店長、1992年から2001年までキャンター・フィッツジェラルド東京代表。2009年より現職。

著書:「日本版SOX法実践ガイド」日経BP社

「内部統制システム構築マニュアル」(PHP研究所)

「経営リスク管理マニュアル」PHP研究所

お問い合わせはこちらへ