成長戦略を活かす「リスク・マネジメントと保険の手配」(その4) 重大事故/事件に学ぼう - ②タイの洪水 森島知文

成長戦略を活かす「リスク・マネジメントと保険の手配」(その4)

重大事故/事件に学ぼう - ②タイの洪水

|

2014/12/1 森島知文 |

||||||||||||||||||||||||||||

|

GDPの思わぬ落ち込みから消費税upを断念し、「アベノミクスの評価」を問うという形で僅か2年足らずで解散・総選挙に突入した日本を見る海外の目は、財務健全化が遠のいた感がぬぐえないとますます円売りを進行していくようだ。この経済状況下において日本企業の内特に海外でビジネスを行っている企業は、エアバックの欠陥からリコールでの巨額特損を余儀なくされているT社を他山の石として、改めて事故/事件に足を引っ張られないようにしっかりとしたリスク・マネジメントの必要性を認識してほしい。そこで、2011年3月国内では東日本大震災が起こり甚大な被害をもたらしたが、奇しくも同じ年の夏から秋にかけてタイで発生した「洪水事故」から学べる2つのリスク対応について論じてみたい。

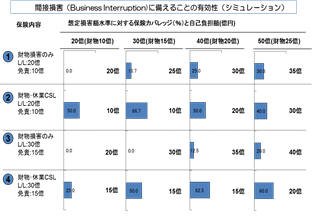

上記3社3様の現地任せの保険手配によって、被害金額の本社財務へのインパクトに大きな差が生じた教訓から、想定される損害については現地任せにせず、本社主導で最適な保険設計と保険手配を行い、一元管理する手法である「グローバル保険プログラム」の構築が海外進出企業にとって不可欠のリスク・マネジメントの一手段であろう。 1. グローバル保険プログラム つい最近筆者が行った準大手商社の約40拠点の海外付保状況調査でも、火災保険加入率は90%を超えていたがその中身(補償内容等)はバラバラであり、賠償保険(施設賠償等)に至っては50%程度しか加入していない状況に本社もビックリという有り様で、海外に進出している日本企業の多くは、それなりに保険には加入しているものの、現地任せで現地の保険ブローカーなり保険会社から言われるままにバラバラの保険に加入して状況を、本社は何も把握しておらず事故/事件が起きた時に初めて気づくといった按配であろう。 次に、タイの洪水で日本企業の保険カバーは殆どが建物/機械装置一式等の損害を補償する直接損害のみに対するものであり、それから派生する休業損害(収益減少や固定経費等、これらの方がはるかに大きい)に対して保険適用を受けた企業は僅かであったことが残念でならない。 2. 間接損害(休業/事業中断)へ備えるBusiness Interruption 自然災害(火災/地震等)リスク・ファイナンスにあたっては、資金繰りを重視しなければなりません。

上図の保険有効性シミュレーションを観れば、直接損害だけを補償する場合①&③と休業損害/事業中断を併せて補償する場合②&④とで、実損害額に対する保険有効性の差は一目瞭然でお分かりいただけるであろう。 中越地震の時の自動車部品メーカーR社の例: |

||||||||||||||||||||||||||||

タイではインフラ未整備から洪水が慢性的に起こっていたが、2011年夏~秋に発生した洪水は、世銀レポートによると66万人の失業者、操業停止工場9,859か所に及び、457億ドルの経済損失を被った。日本企業において損失のもっとも大きかった業種は自動車で、ロイズの調査によるとH社が8,830万ドル/N社が6,760万ドルとの巨額に上り、進出日本企業3,300社の内450社が被害にあったことで、日本の保険会社が支払った保険金は1兆円に達した。東日本大震災での企業向け地震保険の支払保険金6,000億円と比較して巨額損害であったと思われるであろうが、でもこれは単純に比較してはならず、東日本大震災における保険会社の保険金の低さは日本企業の地震保険加入率が約22%程度(東北大調査)と異常に低いことに起因しており、タイの洪水では、All Riskの火災保険に加入していれば洪水が補償されたことによるものである。

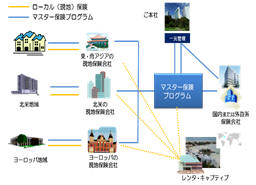

タイではインフラ未整備から洪水が慢性的に起こっていたが、2011年夏~秋に発生した洪水は、世銀レポートによると66万人の失業者、操業停止工場9,859か所に及び、457億ドルの経済損失を被った。日本企業において損失のもっとも大きかった業種は自動車で、ロイズの調査によるとH社が8,830万ドル/N社が6,760万ドルとの巨額に上り、進出日本企業3,300社の内450社が被害にあったことで、日本の保険会社が支払った保険金は1兆円に達した。東日本大震災での企業向け地震保険の支払保険金6,000億円と比較して巨額損害であったと思われるであろうが、でもこれは単純に比較してはならず、東日本大震災における保険会社の保険金の低さは日本企業の地震保険加入率が約22%程度(東北大調査)と異常に低いことに起因しており、タイの洪水では、All Riskの火災保険に加入していれば洪水が補償されたことによるものである。 海外各国の付保規制により、当該国の保険に加入する際、補償内容の欠落や保険金支払い限度額(保険金額)の不足、必要な保険の購入不可等が生じる場合がある。また、当該国で必要な保険を完結しようとすると保険料が非常に高くつく場合もある。海外進出国におけるそのような保険(ローカル保険)の欠陥を補って、本社一括(マスター保険=アンブレラ・エクセス保険+*DIC/DIL)で管理する手法が「グローバル保険プログラム」である。

海外各国の付保規制により、当該国の保険に加入する際、補償内容の欠落や保険金支払い限度額(保険金額)の不足、必要な保険の購入不可等が生じる場合がある。また、当該国で必要な保険を完結しようとすると保険料が非常に高くつく場合もある。海外進出国におけるそのような保険(ローカル保険)の欠陥を補って、本社一括(マスター保険=アンブレラ・エクセス保険+*DIC/DIL)で管理する手法が「グローバル保険プログラム」である。

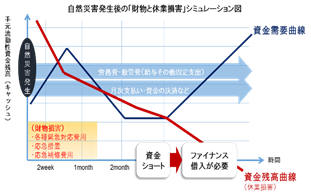

保険に加入していたとしても、財物(建物/機械/什器備品等の直接損害)のみを対象とする保険では、損害を受けた建物なり機械なりの修理が終わり、その費用が確定しない限り保険金が支払われません。自然災害が発生し収益の源泉である「工場や店舗やビル」が休業状態に追い込まれた場合、売上減少=収益減少の状況下にあっても、各種緊急対策費用・応急措置・補修費用等の出費がかさみ、更に一般管理費等の固定費は毎月支出することから、キャッシュフローが急激に減少していきます。その結果、本格的に復旧を行おうとしたときには資金ショートに陥り、何らかのファイナンス(資金確保)が必要となる。

保険に加入していたとしても、財物(建物/機械/什器備品等の直接損害)のみを対象とする保険では、損害を受けた建物なり機械なりの修理が終わり、その費用が確定しない限り保険金が支払われません。自然災害が発生し収益の源泉である「工場や店舗やビル」が休業状態に追い込まれた場合、売上減少=収益減少の状況下にあっても、各種緊急対策費用・応急措置・補修費用等の出費がかさみ、更に一般管理費等の固定費は毎月支出することから、キャッシュフローが急激に減少していきます。その結果、本格的に復旧を行おうとしたときには資金ショートに陥り、何らかのファイナンス(資金確保)が必要となる。