成長戦略を活かす「リスク・マネジメントと保険の手配」(その2) 森島知文

成長戦略を活かす「リスク・マネジメントと保険の手配」(その2)

|

2014/7/1 森島知文 |

|

アベノミクスでデフレ時代に凍結されていたベースアップもやっと実現した日本企業において、マーケットはもはや国内より海外に活路を見出さざるを得なくなっているようだ。そうなれば、世界のライバル企業と伍して行くためには「リスク・マネジメント」に鈍感ではいられない。 1. リスク・マネジメント戦略

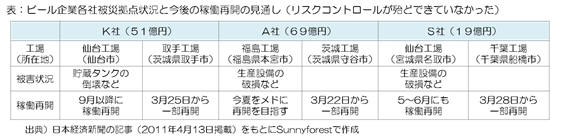

東日本大震災において、日本の三大ビール会社の工場が被災した1か月後に発表された損失(特損)と復旧見込みをまとめたのが下図である。 <「リスク・ファイナンス」プロセス>

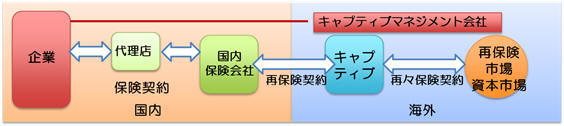

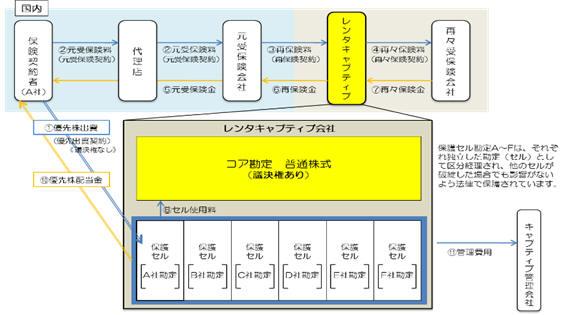

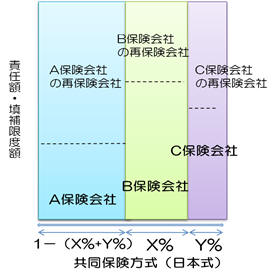

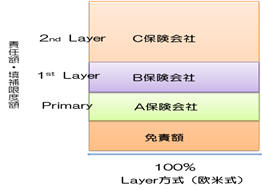

2.自家保有の代替手段としてのCaptive Program 【キャプティブ保険会社設立/レンタ・キャプティブ利用の主な理由・目的】としては、 等考えられており、世界では、6,000社以上の企業が活用しているCaptive Programが、日本企業においては大企業で僅か100社以内に留まっていることが不思議でならない。 <参考>日本の主なキャプティブ設立会社 Captiveの発祥地は、日本からはかなり遠い大西洋上に浮かぶTax Heavenの島・バミューダであったが、今や日本企業/日本人には馴染みの深いHawaiiやSingapore並びにMicronesia が数々の特典を設けて熱心に日本企業のCaptiveを誘致している。 当然、Captive化に向けては、下記の点に留意しながらFeasibility Studyが必要なのは言うまでもない。 今や、従来にないリスクが顕在化してきており、その対応策について幅広く選択肢を持つ必要に迫られている日本企業も、当該Captive Program乃至Rent A Captiveの検討の時期に来ているのではないかと思う次第である。 3. 保険手配の工夫 - 高額免責設定による巨額危険への保険対応 上記共同保険方式に対して、Layer方式(リスク引受を横割り=積み木方式)での引き受け方式が欧米では一般的に採用されている方法である。これに、高額免責を加味することによって、高額なHigh Hazard Riskに対しても、妥当な保険料で無理なく保険設計が可能となる。 日本企業も、下記世銀レポートにもあるように「保有」を上手に組み合わせた「最適な保険プログラム」の構築を目指して欲しいと願って止まない。 Combining insurance, contingent debt, and self-retention is an optimal corporate risk-financing strategy 保険と緊急災害融資と自己負担額の組み合わせこそ最適な企業リスク・ファイナンス戦略である 以上 |

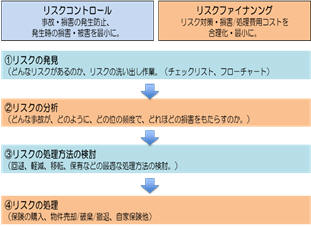

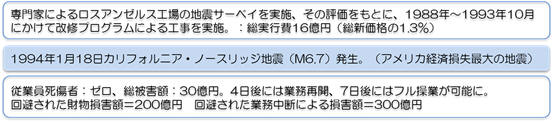

左図のプロセスのように、リスク・マネジメントの概念には、事故防止や軽減を図る手段の「リスク・コントロール」と、それを行ったとしても残るリスクをどのように処理するかを考える「リスク・ファイナンス」に大別される。地震への対策として建物や機械設備等の耐震補強や最近の鉄道各社がホーム転落防止のための防護壁を設置しているのが「リスク・コントロール」である。また、社有車を多く抱えている会社で実施されている「ドライバーの安全運転研修」なども、事故軽減策の一つである。地震という同じ自然災害に対する日米同業種企業で「リスク・コントロール」の顕著な違い事例があるので紹介しておこう。

左図のプロセスのように、リスク・マネジメントの概念には、事故防止や軽減を図る手段の「リスク・コントロール」と、それを行ったとしても残るリスクをどのように処理するかを考える「リスク・ファイナンス」に大別される。地震への対策として建物や機械設備等の耐震補強や最近の鉄道各社がホーム転落防止のための防護壁を設置しているのが「リスク・コントロール」である。また、社有車を多く抱えている会社で実施されている「ドライバーの安全運転研修」なども、事故軽減策の一つである。地震という同じ自然災害に対する日米同業種企業で「リスク・コントロール」の顕著な違い事例があるので紹介しておこう。

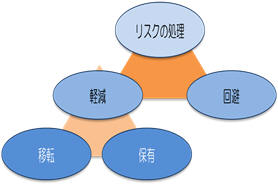

「リスク・コントロール」を行っても、当該事業からの撤退等の「回避」をしない限り、事故や災害がゼロになることはなく、その残ったリスクを自社のアセットやキャッシュフロー/融資コミットメント等を勘案し「自家保有(=自己負担)」するか、妥当な保険料でリスクを商業移転(=保険)するかを考えるのが「リスク・ファイナンス」である(左図参照)。従って、リスクを正しく認識をした後その分析の結果としての最終手段が「保有か保険」であり、間違ってもリスク即保険検討の「保険ありき」としないことが肝要である。得てして、日本企業の多くで、当該プロセスを経ずに、必要もないリスクへの保険加入や特約で肝心のリスクへの補償が免責となっていたり、中途半端で不適切な補償内容になっていたり、無駄な保険料支払いに陥っている保険加入事例が散見される。このような事例に遭遇するたびに、親密保険会社/保険代理店の説明を鵜呑みにせず、セカンド・オピニオンとしてでも専門家に意見を求める姿勢、または社内体制つくりの必要性を感じる。

「リスク・コントロール」を行っても、当該事業からの撤退等の「回避」をしない限り、事故や災害がゼロになることはなく、その残ったリスクを自社のアセットやキャッシュフロー/融資コミットメント等を勘案し「自家保有(=自己負担)」するか、妥当な保険料でリスクを商業移転(=保険)するかを考えるのが「リスク・ファイナンス」である(左図参照)。従って、リスクを正しく認識をした後その分析の結果としての最終手段が「保有か保険」であり、間違ってもリスク即保険検討の「保険ありき」としないことが肝要である。得てして、日本企業の多くで、当該プロセスを経ずに、必要もないリスクへの保険加入や特約で肝心のリスクへの補償が免責となっていたり、中途半端で不適切な補償内容になっていたり、無駄な保険料支払いに陥っている保険加入事例が散見される。このような事例に遭遇するたびに、親密保険会社/保険代理店の説明を鵜呑みにせず、セカンド・オピニオンとしてでも専門家に意見を求める姿勢、または社内体制つくりの必要性を感じる。

どちらの企業も、High Hazard Riskの処理には頭を悩ませていることであろう。その時に有効な手立ての方法として高額免責の設定がある。日本の保険手配の歴史には、個人も企業も同様の思想が根強いのか、免責金額の設定に難色を示す傾向がある。企業規模にもよるが、ある程度内部留保や金融機関のコミットメントを有する企業であれば、保険付保の原則は「自家保有と保険」の組み合わせで考えるべきである。アセットやキャッシュポジション等で抱えられるリスクは自家保有(免責額の設定)し、それを超える金額のみを保険化するのが妥当である。

どちらの企業も、High Hazard Riskの処理には頭を悩ませていることであろう。その時に有効な手立ての方法として高額免責の設定がある。日本の保険手配の歴史には、個人も企業も同様の思想が根強いのか、免責金額の設定に難色を示す傾向がある。企業規模にもよるが、ある程度内部留保や金融機関のコミットメントを有する企業であれば、保険付保の原則は「自家保有と保険」の組み合わせで考えるべきである。アセットやキャッシュポジション等で抱えられるリスクは自家保有(免責額の設定)し、それを超える金額のみを保険化するのが妥当である。 予想損害額50億円とし、そのうち10億円は保有しても耐えられる(免責額)とした場合、土台(Primary)の保険会社は、大きな引き受けは好まず小さな引き受けを得意とする保険会社で損害サービスもしっかりとできるところA社に10億円を引き受けてもらう。A社はたとえ大損害(40~50億円)が発生しても10億円を支払って終わりで、さらに10億円の免責額があるので、根っこからの10億円よりも損害Hit率が下がるので保険料もその分下がる。Primaryの上に1st LayerとしてB社に10億円の引き受けを依頼する。B社も、Primary同様どんなに大きな損害が発生しても10億円の支払いのみで完結する

予想損害額50億円とし、そのうち10億円は保有しても耐えられる(免責額)とした場合、土台(Primary)の保険会社は、大きな引き受けは好まず小さな引き受けを得意とする保険会社で損害サービスもしっかりとできるところA社に10億円を引き受けてもらう。A社はたとえ大損害(40~50億円)が発生しても10億円を支払って終わりで、さらに10億円の免責額があるので、根っこからの10億円よりも損害Hit率が下がるので保険料もその分下がる。Primaryの上に1st LayerとしてB社に10億円の引き受けを依頼する。B社も、Primary同様どんなに大きな損害が発生しても10億円の支払いのみで完結する